(原标题:载入史册的一周! 全球资金聚焦中美,三大宏观事件即将落地)

智通财经APP获悉,美国选民们本周将全民投票选举出下一任美国总统,美联储将在其11月的货币政策会议上就最新的基准利率,以及美国经济前景、未来的利率路径提供更多的美联储官方见解。在中国,第十四届全国人大常委会第十二次会议定于11月4日至8日在北京召开,市场普遍预期本次会议将审议上调政府债务限额的议题,并推动新一轮的债务化解工作。

11月4日开启的这一周可能将是载入全球金融发展历史的“超级重磅周”,三大可谓“无比重磅”的宏观事件可能将对全球金融市场以及全球资金风向产生决定性质的影响力度。

全球瞩目的美国大选结果即将揭晓

首先,是美东时间11月5日的美国总统选举投票日,标志着总统选举周期的最高潮来临,该周期吸引了华尔街顶级投行们的关注目光,并引发了全球金融市场几乎各个角落的波动。其中之一是所谓的“特朗普交易”的剧烈涨跌,一系列资产价格变动反映了共和党候选人、前总统唐纳德·特朗普在与民主党候选人、现任副总统卡玛拉·哈里斯竞选美国总统的战役中势头正盛的选举情绪。

美国作为全球最大规模经济体,其未来领袖的选举无疑将吸引全世界大资金的目光。然而,这场美国总统选举的结果,很大概率不会按照惯例在美东时间11月5日选举当日或是次日揭晓,而是有可能要额外花上几日的时间才能揭晓结果。

在上届选举中,由于美国摇摆州的选情非常相近,各州官员们花了四天时间清点所有选票:在11月3日投票结束后,直到11月7日宾夕法尼亚州计票结果完全出炉后,拜登才正式宣布赢得总统选举胜利。

而这次,考虑到特朗普和哈里斯的民调支持率相比于2020年拜登与特朗普选举时愈发接近,在一些摇摆州的选票清点所要耗费的时间可能会更久。

所谓的“特朗普交易”主要包括美元升值和美国国债抛售,以及比特币价格疯狂飙升,比特币飙升主要是因为特朗普多次表达支持美国加密货币发展,人们希望特朗普将会解除对加密货币行业的诸多管制。

“我将如闪电般归来。”特朗普的这句豪言壮语可能即将成为现实。“特朗普交易”在近期可谓如火如荼,跟踪美国大选的博彩预测数据显示特朗普当选的可能性大幅增长至60%以上,“特朗普交易”浪潮再一次席卷全球。“特朗普交易”的覆盖范围非常广泛,华尔街交易员和策略师们普遍共识在于——特朗普再度当选总统可能将实施极度宽松的财政政策和更大规模贸易保护主义,因此在这两大政策预期推动之下,美元兑多国货币的汇率在近日大幅走强,美国各期限的国债收益率也因“特朗普交易”浪潮而大幅上升。

尽管如此,双方在美国媒体们发起的民意调查方面仍然僵持不下,哈里斯近日在民调中甚至小幅反超特朗普。一些投资机构预计,无论结果如何,投票数据都会伴随着金融市场剧烈波动。

“无论哪种情况,似乎都有一些短期层面的风险。”Greenwood Capital首席投资官沃尔特·托德表示。

托德表示,特朗普领导下的共和党获胜可能是一个“卖新闻”性质的重要导火事件,届时可能引发特朗普交易的猛烈获利回吐。他还表示,哈里斯的选举胜利可能会引发更严重的抛售。

华尔街大行花旗的分析团队近日发布研报指出,市场已经部分定价了特朗普胜选的可能性,这表明特朗普相关的交易风险回报比已经恶化。因此,花旗认为投资者们应该在一些“特朗普导向”的头寸上获利了结,尤其是那些与特朗普政策和民意调查改善相关的资产。数据统计,这些资产自9月份的非农报告发布以来表现良好,但花旗认为,当前的风险回报已经不再具有吸引力。

美国国会的具体控制权也将通过美东时间周二的投票决定,这给投资者增加了另一个难题,因为他们要权衡各种政治结果对资产长期的影响,两位候选人为美国经济提供了截然不同的发展道路。

上次特朗普当选美国总统之时,欧洲股市的表现相对于美国股市而言,是过去八届美国政府中表现最差的一届。欧股在特朗普政府时期的走势,对于全球股市在美国大选期间的走向具备重要借鉴意义,尤其是对于依赖出口经济的亚洲多国股市。

如果这位共和党候选人击败民主党候选人卡玛拉·哈里斯,他极有可能会对欧洲众多极度依赖出口的产业实施贸易保护主义政策,进而重创欧洲股票市场,这解释了为什么有些投资机构预计欧洲股市会重蹈覆辙。

例如,特朗普将寻求降低监管规模的预期将使银行股大幅受益,而更高的关税可能使专注于美国国内的小型公司受益,同时加大全球更广泛的市场波动的可能性。

摩根大通分析团队在周五的一份股票研究报告中表示:“总的来说,我们预计短期内最重要的结果将与企业税率有关,因为两届潜在政府在这方面的政策差异很大。”

来自 Premier Miton Investors的首席投资官尼尔·伯雷尔表示,特朗普可能获胜的消息已经开始在欧洲逐渐“被消化”。他表示:“人们正在远离特朗普上届政府期间表现不佳的那些股票标的。”

华尔街分析师们普遍表示,哈里斯将更加支持清洁能源倡议的预期意味着,如果她获胜,太阳能和其他可再生能源股票可能会加速上涨。

投资者们还担心选举结果的不确定性,由于竞争过于激烈或其中一方提出异议,导致选举结果短期难以确定。在2020年,特朗普试图推翻他输给乔·拜登的选举结果,谎称这是多个州的选民欺诈所造成。

来自达科他财富公司的高级投资组合经理罗伯特·帕夫利克表示:“市场在特朗普执政期间其实表现良好。在哈里斯的领导下也可以表现良好。”“我们只需要弄清楚他们的施政方针。”

选举日之后,美联储利率决议将公布

美联储将于美东时间周四关于货币政策的决定,对于今年标普500指数上涨约20%的牛市涨幅而言可谓另一个核心风险因素。此前一周,包括微软以及苹果在内的美国科技巨头们的业绩报告可谓“喜忧参半”,导致该指数在连续五个月上涨后,于10月收跌,涵盖众多科技股的纳斯达克综合指数在连续七周手收涨后,同样在10月收跌。

DCF分子端的盈利数据方面,占据标普500指数以及纳斯达克综合指数高权重的科技巨头们未能提供足够强劲的利润以及业绩指引带动DCF模型的分子端数据拉升,因此市场如今迫切期待美联储宣布降息且释放“鸽派的降息措辞”拉低分母端无风险利率预期,从而推动美股继续开启屡创新高的强劲涨势。

LSEG汇编的数据显示,联邦基金期货交易定价显示,在9月份宣布四年来首次降息后,利率期货市场交易员们押注美联储本周将基准政策利率小幅下调25个基点,并且交易员们押注此后的12月也将维系25个基点的渐进式降息步伐。

对于许多投资者来说,重点将是美联储主席杰罗姆·鲍威尔在新闻发布会上所提供的利率路径指引,还包括鉴于强劲的经济数据,美联储是否会在未来的会议上考虑暂停其降息周期。

市场聚焦的“花旗集团经济意外指数”方面,该指数衡量的是经济数据与市场预期之间的表现,目前处于4月以来的最高水平。上周的统计数据显示,美国经济在第三季度以2.8%的持续稳健速度增长,美联储官员们最青睐的通胀指标——即剔除波动较大的食品和能源成分的核心PCE通胀指标,9月份统计数据录得自4月以来的最大规模月度涨幅,且9月份的核心PCE同比增幅略高于经济学家普遍预期,这些数据可以说为上个月美联储意外大幅降息50个基点后放缓降息步伐提供了重要依据。

周五的月度非农就业报告是美联储利率会议前的最后一项关键数据,与暗示美国经济持续增长的GDP初值以及强劲的消费者支出数据趋势背道而驰,因为它显示10月份的非农就业增长几乎停滞。然而,航空航天工业大罢工活动以及突如其来的飓风影响了工资调查的回复率以及具体的统计数据,使数据蒙上浓厚阴影,这也使得一些经济学家强调美联储不会过度重视这份因众多“噪音”而失真的极度疲软非农就业数据。

来自摩根大通的经济学家迈克尔·费罗利在一份报告中表示:“最近的经济数据……表明降息的理由仍然有效。”“即使选举日在周四之前决定,我们仍然认为货币政策以及经济前景存在足够的不确定性,因此美联储应谨慎对待前瞻性的利率路径以及经济指引”。

“10 月份美国非农就业数据疲软,这不仅仅是因为飓风,我们还看到美国一些地区经济放缓的迹象。我们认为,这份就业数据将使美联储在 11 月和 12 月的利率决策会议上宣布分别降息25个基点,渐进式降息将是未来一段时间的主题。” Bloomberg Economics经济学家Anna Wong等人表示。

有着“新美联储通讯社”之称的著名记者Nick Timiraos近日表示,预计美联储官员将在周四的议息会议上按部就班地降息25个基点,

但Timiraos提到,美联储官员们在未来几个月仍可能会展开一场棘手的辩论:“首先是决定利率应该稳定在什么水平。其次,虽然选举结果不会影响本周的利率决议,但下一任总统和国会势力层面的任何重塑经济前景的政策变化,也可能改变美联储的利率路径。”

全球资金都在关注的第十四届全国人大常委会

第十四届全国人大常委会第十二次会议定于11月4日至8日在北京召开。市场普遍预期本次会议将审议上调政府债务限额的议题,并推动新一轮的债务化解工作。

此前的10月12日,财政部召开发布会介绍最新财政政策,该部门提到中央财政仍有较大举债空间,计划一次性增加债务限额,置换地方政府的隐性债务,并发行特别国债支持国有大型商业银行,但具体规模尚未公布。根据规定,涉及财政预算、债务规模等重要事项需经过至关重要的人大常委会审批才能实施。

自9月底到10月初期的中国股市(包含港股与A股)大幅上涨浪潮之后,大部分外资机构已在10月中下旬获利了结,暂时离开港股与A股市场,因此将于定于11月4日至8日在北京召开的全国人大常委会的最终审议结果,对于华尔街以及整个欧美投资机构是否将再度大规模涌入中国股市而言可谓至关重要。

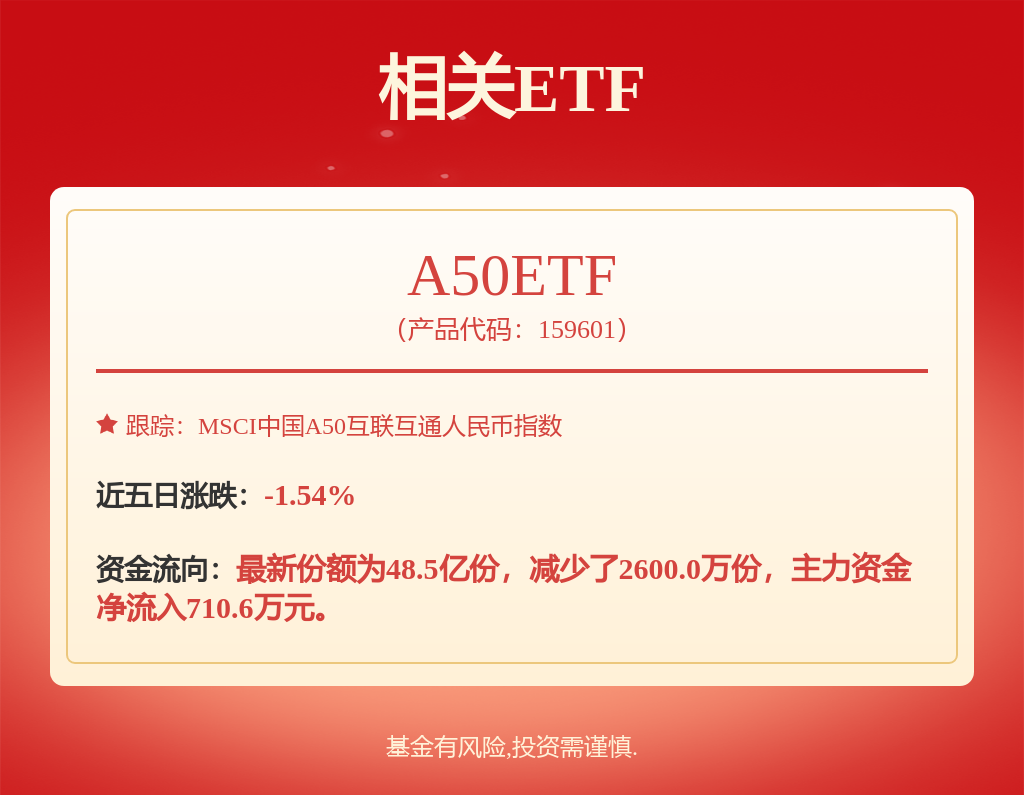

此外,预计将于8日公布的官方结果,对于近日热度极高的“海外上市的中国资产ETF”而言,将具备无与伦比的影响力,这些ETF近期对于国外资金的吸引力非常庞大,乃外资机构投资于中国上市公司的最佳切入口。

在纽交所上市的聚焦于中国资产的热门ETF——iShares中国大盘股ETF(FXI.US),整体规模在10月一度突破100亿美元大关,凸显出国外资金对于中国资产,尤其是对于港股的投资热情持续升温,今年以来该ETF价值涨幅高达32%,甚至跑赢标普500指数。iShares中国大盘股ETF全面聚焦于港股市场,为国际投资者们提供投资于中国最顶级上市公司的主要途径,该ETF覆盖港股市场上市值规模最大、流动性最好的50只股票。

高盛宏观经济团队预计,会议预计8日下午亚洲时段会有官方披露,目前高盛团队对财政政策细节预期为:将推出6万亿至10万亿元的多年度财政方案,用于债务置换和房地产去库存;1万亿元的特别国债,用于向大型银行注资;2025年国债和地方政府债券的发行会提前至今年进行,因为今年额度的大部分已在10月完成发行。高盛还强调,如果美国大选后加征关税的可能性上升,财政扩张可能会超出预期。

另一金融巨头野村则认为,整体财政刺激计划的规模(仅计算新增借款)可能在未来几年内达到GDP的2%到3%之间。在特朗普胜选的情况下,该计划可能更接近3%;而在哈里斯获胜的情况下,该计划可能更接近2%。

高盛集团策略师最新预计,中国股市(包含港股与A股)将在美国总统大选后的两到三个月内上涨。不过,他们也警告称,如果前总统特朗普获胜,市场可能会出现“下意识反应”。

该机构分析师们在上周最新发布的报告中写道:“在过去两周特朗普风险重新定价期间,中国股票并未遭遇抛售,这表明其具有韧性。我们认为,中国风险情绪可能会在大选之后转为看涨。”

随着美国大选临近,全球投资者正准备迎接波动。由于担心特朗普获胜后可能爆发贸易战,投资者们正加速从风险资产转移。但根据高盛的报告,中国的经济刺激措施创造了所谓的“政策看跌期权”,可以保护中国股市的投资者免受全球股市因大选等因素下跌带来的负面影响。

华尔街资深市场策略师——来自华尔街顶级投资机构Renaissance Macro Research的联合创始人兼CEO杰夫·德格拉夫(Jeff deGraaf )近日接受采访时预测,A股基准指数之一——沪深300指数12个月内可能将飙升50%,冲击6000点。“怀疑情绪消散,估值优势、庞大的刺激规模、动量和趋势变化。这些因素都出现在那里。”他在采访中强调。“这是我35 年职业生涯中见过的最佳阵容之一。”

这位华尔街老兵给出的沪深300指数预期,甚至远高于有着“全球股市牛市旗手”称号的华尔街金融巨头高盛给出的4600点位,也高于另一华尔街巨头花旗给出的4900点。

有着“全球股市牛市旗手”称号的华尔街金融巨头高盛10月发表看涨研报称,上调中国股市(包含港股与A股)评级至“超配”,并且将沪深300指数的目标点位从4000提高到4600。高盛还将涵盖涵盖阿里巴巴、腾讯以及贵州茅台等中国核心资产的MSCI中国指数(MSCI China Index)目标点位从66提高到84,相比之下MSCI中国指数最新收于66.7点。行业配置方面,高盛表示,鉴于资本市场活动增加和资产表现改善,将保险和其他金融(例如,券商、交易所以及投资机构)上调至“超配”;同时,高盛维持对中国互联网和娱乐、技术硬件和半导体、消费者零售和服务以及日用品行业的“超配”立场。